- UBS Bank - mit einer Bilanzsumme von 935'016 Millionen Franken und knapp 60'000 Leute stellt sie sich am ersten Platz an. Dazu war sie zum sechsten Mal in Folge mit dem Award «Best Bank in Switzerland» ausgezeichnet. Bedaurelicherweise, sind Keine Data ohne sich persönlich mit der Bank in Kontakt zu stellen, im öffentlichen verfügbar.

- Credit Suisse - Die Bilanzsumme dieser Bank beträgt 819'861 Millionen Franken, sie beschäftigt, bei ihrer Internetseite, 47'170 Angestellten.

- Raiffeisen Schweiz - Die Bilanzsumme plaziertt sich auf 218'590 Millionen Franken und über 9270 Leute sind für die Bank tätig.

- Zürcher Kantonalbank – Mit der Bilanzsumme von 157'985 Millionen Franken ist sie die grösste Kantonalbank der Schweiz. Sie beschäftigt mehr als 5170 Büroangestellte.

- PostFinance AG - Die Bilanzsumme dieser Bank wird auf 120'379 Millionen Franken berechnet. PostFinance hat ungefähr 3600 Mitarbeiter.

- Banque Cantonale Vaudoise - Bilanzsumme dieser Bank erreicht 44'085 Millionen Franken. Sie beschäftigt nur 1943 Mitarbeiter. So wie im Falle der UBS Bank, die Data sind, ohne sich persönlich mit der Bank in Kontakt zu stellen, im öffentlichen leider auch nicht verfügbar.

- Migros Bank - Nur 1327 Leute arbeiten für diese Bank, jedoch erreicht sie mit ener hoher Leistungsfähigkeit eine Bilanzsumme von 42'752 Millionen Franken.

Folgenden Kriterien, um es einige Data, die verfügbar sind, zu vergleichen, waren ausgewählt:

1. Festhypothek – ohne zwifeln das häufigste Hypothekar-Modell der Schweiz.

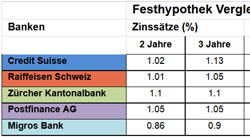

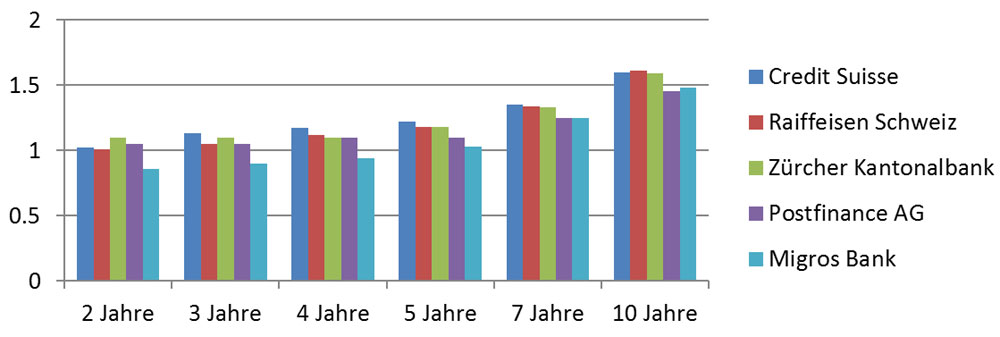

Alle Data sind am 21.10.2017 aktualisiert. Die in der Tafeln angegebene Zinssätze beziehen sich nur auf Neuhypotheken.

|

Festhypothek Vergleich (Oktober 2017) |

||||||

|

Banken |

Zinssätze (%) |

|||||

|

2 Jahre |

3 Jahre |

4 Jahre |

5 Jahre |

7 Jahre |

10 Jahre |

|

|

Credit Suisse |

1.02 |

1.13 |

1.17 |

1.22 |

1.35 |

1.6 |

|

Raiffeisen Schweiz |

1.01 |

1.05 |

1.12 |

1.18 |

1.34 |

1.61 |

|

Zürcher Kantonalbank |

1.1 |

1.1 |

1.1 |

1.18 |

1.33 |

1.59 |

|

Postfinance AG |

1.05 |

1.05 |

1.1 |

1.1 |

1.25 |

1.45 |

|

Migros Bank |

0.86 |

0.9 |

0.94 |

1.03 |

1.25 |

1.48 |

Vorteile der Festhypothek: Mit Festhypothek lassen sich die Kosten sehr einfach berechnen und vorausplanen. Der Hypotheknehmer profitiert wenn die Zinsen steigen weil der Zinssatz festgelegt ist. Die Zinsen bleiben einfach über den ausgewählten Period konstant .

Nachteil der Festhypothek: Natürlich, auch wenn die Zinsen sinken, bleibt der Zinssatz einer Festhypothek konstant. Da keine Ablösung der Hypothek in dem Kontrakt vourausgesehen ist, lässt sie sich nur sehr schwierig kündigen.

2. Libor-Hypothek – Im gegenteil zu USA, Kanada, Australien oder Grossbritannien, ist diese Hypothek sehr in der Schweiz beliebt, vor allem in Zeiten von sinkenden Zinsen. Der Zinssatz passt sich in den definierten Zeitabständen (meistens zwei oder drei Monathen) dem Zinsniveau an. Je nach Bank sind selbstverständlich unterschiedliche Libor-Zinssätze für Hypotheken erhältlich. Diese bewegen sich meistens in einem Bereich von 0.5% bis zum maximal 1.5% pro Jahr. Libor-Hypotheken werden im allgemeinen und bei allen Banken für die Laufzeiten zwischen 1 und 6 Jahren angeboten. Am verbreitetsten sind die Verträge mit einer Laufzeit von 3 Jahren.

Vorteil der Libor-Hypothek: Die Libor-Hypothek ist häufig die günstigste Variante wenn man mit einem langfristigen Tiefzinsumfeld zu tun hat. Da der Libor-Zinssatz ist im Grunde genomment relativ rasch den tiefen Zinsen angepasst, die allgemeine Kosten der Hypothek mögen sich als sehr günstig darstellen.

Nachteil der Libor-Hypothek: Da der Anstiegkoeffizent wechslend ist, falls die Zinsen steigen, steigt auch der Libor-Zinssatz und damit die Kosten für den Hypotheknehmer.

3. Variable Hypothek- Diese Hypothek ist besonders «flexibel». Sie hat, im Unterschied zu den Fest- und Libor-Hypotheken keine feste Laufzeit. Dabei is sie jederzeit, unter Einhaltung der Kündigungsfrist, aufhebbar.

Vorteil der variablen Hypothek: Sehr hohe Flexibilität, Annullierung ist in der Regel innerhalb von 3 bis 6 Monaten möglich.

Nachteil der variablen Hypothek: Variable Hypotheken sind in der Schweiz seit vielen Jahren konstant teuer und nicht zu öfftlich benutzt.

Schlussfolgerungen:

Eine Bank bietet sehr selten für mehrere Produktpaquetten gleichzeitig die besten Konditionen an. Sogar innerhalb einer Produktkategorie – zum Beispiel im Bereich Hypotheken – können die Konditionen je nach Kundenprofil variieren. Deshalb:

- In ökonomisch unsicheren Zeiten die Festhypothek könnte sich als die beste Lösung darstellen.

- Sucht man ein kurzdauerndes Darlehen (zwischen 1 und 3 Jahren), Libor-Hypothek würde die beste Alternative sein.

- Die variable Hypothek bietet sich für die Schweizer Kunden an, die nicht nur eine hohe Flexibilität bei der Rückzahlung sich wünschen aber auch imstande sind solche Hypothek in sehr kurze Zeit zurückzubezahlen.